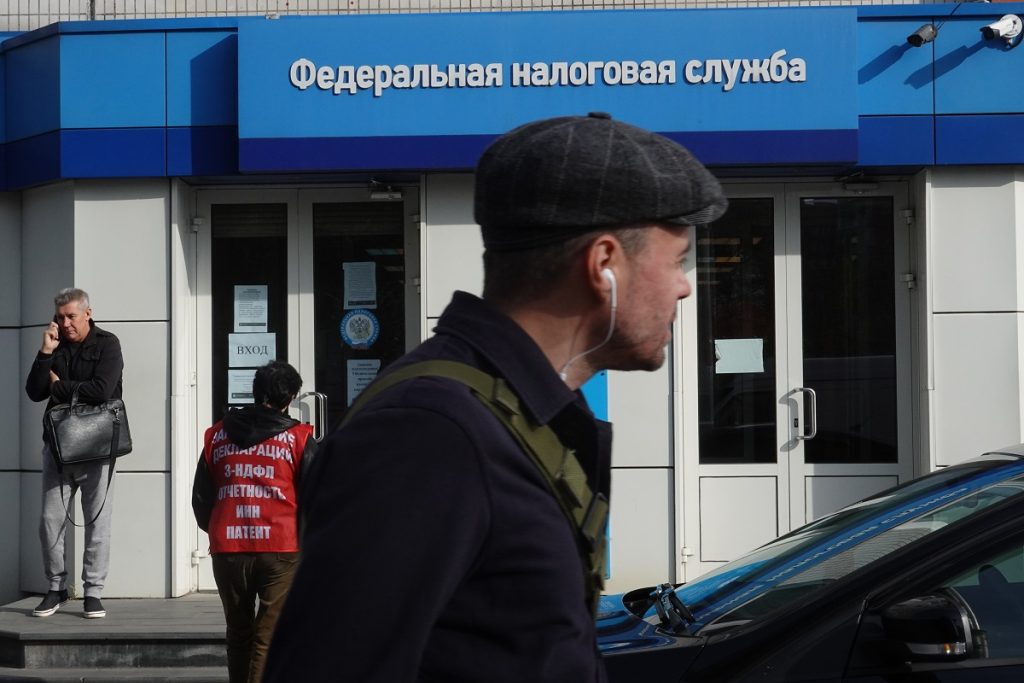

Основная экономико-политическая новость прошлой недели – налоговая реформа. Чем грозит она россиянам и будет ли от нее хоть какой-нибудь толк для Тверской области?

Министерство финансов разработало и внесло в правительство пакет поправок, включая законопроект об изменениях в налоговой системе. Он затронет основные виды прямых налогов: налог на доходы физических лиц (НДФЛ), налог на прибыль организаций, налог на добычу полезных ископаемых (НДПИ), и упрощенную систему налогообложения (УСН). Предполагается, что нововведения будут приняты Госдумой в текущую сессию и вступят в силу 1 января 2025 года.

Налоговая реформа предполагает расширение прогрессии налогообложения доходов физических лиц. Вместо двух действующих ступеней (13% и 15% с доходов, превышающих 416,7 тыс. рублей в месяц, или 5 млн рублей в год) будет пять:

- 13% при доходах до 200 тыс. рублей в месяц (2,4 млн рублей в год);

- 15% для части дохода в диапазоне 200–416,7 тыс. рублей в месяц (2,4–5 млн рублей в год). В Госдуме ранее рекомендовали установить 15%-й НДФЛ для доходов выше примерно 150 тыс. рублей в месяц;

- 18% для части дохода в диапазоне 416,7 тыс. – 1,67 млн рублей в месяц (5–20 млн рублей в год);

- 20% для части дохода в диапазоне 1,67–4,17 млн рублей в месяц (20–50 млн рублей в год);

- 22% при доходах свыше 4,17 млн рублей в месяц (50 млн рублей в год).

Налоги – способ воспитать гражданина

Проблема российского налогообложения в том, что люди не знают, сколько налогов они платят. За работающих по найму граждан платит работодатель, и в лучшем случае они в курсе, что налог на доходы физических лиц составляет 13%. А то, что еще больше 30% потенциальной зарплаты уходит в Соцфонд, а также на обязательное медицинское страхование, – это проблемы организации. Простые работники не знают, например, что в так называемые бесплатные медицинские учреждения у них, по сути, постоянный абонемент – 3% от недополученной каждый месяц зарплаты.

Если бы наши люди сами платили налоги, получая зарплату без вычета всех обязательных платежей, они сильно удивились и потребовали бы, чтобы за такие деньги государство с ними считалось, предоставляло им оплаченные услуги, от безопасности до грамотных и умных управленцев. Ведь вся власть, и полицейские, и чиновники (от президента до главы последнего муниципалитета), живет на наши налоги! Мы нанимаем ее, чтобы она решала какие-то общие проблемы, собственно, за этим и существует государство, все остальное призвано отвлекать наше внимание демагогическими уловками. В результате граждане ощущают себя не гражданами, а подданными, искренне верят, что не чиновники работают на них, а они кем-то выданы чиновникам во владение. Это не так, но для понимания ошибочности подобного взгляда надо иметь определенный уровень грамотности, в том числе и финансовой.

Поэтому систему налогообложения так долго не трогали. Если народ задумается о ее смысле, гражданское общество может начать развиваться гораздо быстрее, чем это происходило до сих пор. Но судя по всему, деньги у государства на исходе. И нас, простых граждан, решили взять за живое, за кошельки.

Введение прогрессивной шкалы налогообложения подается как способ добиться социальной справедливости. Мол, что же это такое, что бедные и богатые платят одинаковый НДФЛ!

Однако для бедных, чей доход не превышает установленного прожиточного минимума, НДФЛ не снизили. А представления власти о богатых, которые должны будут платить налог на доходы физических лиц по повышенной ставке (15%), оказались довольно странными. 200 тыс. в месяц – это средний класс, хорошо оплачиваемые квалифицированные специалисты.

Причем надо понимать, что государство сейчас поднаторело в выискивании побочных доходов граждан и оно найдет способ, как их выявить, и тоже обложит налогами.

Кстати, очень существенная часть людей, получающих подобные доходы, – чиновники и силовики. Интересно, как они отнесутся к тому, что станут получать меньше? Выйдут ли на забастовки?

Отдельно оговорено, что повышение налогов не коснется участников СВО. А их семей, получающих выплаты? Вопросов больше, чем ответов.

Сколько зарабатывают россияне

Небольшой курс примитивной потребительской экономики. Если инженер или врач станет получать меньше, скорее всего, он попросит повышения зарплаты, чтобы это компенсировать. Работодатель, повысив зарплату работнику, повысит цены на свою продукцию, чтобы покрыть новые расходы. Тем самым запускается инфляция. Тех, кого не коснется повышение НДФЛ, коснется повышение цен.

Посмотрим на опубликованную Минфином России статистику уплаты НДФЛ. Согласно ей, 0,3% налогоплательщиков (167 тыс. человек с доходом свыше 10 млн рублей в год) обеспечивают собираемость 19% налогов (в 2023 году – 1,2 трлн рублей). Почти 1/5 налогов физических лиц поступают от 0,3% всех налогоплательщиков, тех, кто получает доход от около 850 тыс. рублей в месяц.

В два раза больше в бюджет от НДФЛ (38% всех поступлений, или 2,5 трлн рублей) в прошлом году принесли те, кто получает годовой доход до 1 млн рублей до вычета налога. Это самая многочисленная группа налогоплательщиков-физиков по России – 82,1%, или 53,6 млн человек.

Людей с доходами 5–10 млн рублей всего 364 тыс. человек. Они принесли в казну 323 млрд рублей.

Обломится ли что-то регионам?

По идее, налоговая реформа могла бы способствовать росту конкуренции регионов, стимулировать их развитие. Ключевая доходная база региональных бюджетов как раз НДФЛ и налог на прибыль. Они дают почти половину доходов субъектов Российской Федерации.

Сейчас собранный НДФЛ остается в регионе и распределяется между региональным и местными бюджетами в пропорции 85/15.

Налог на прибыль организаций, который сейчас составляет 20%, распределяется в следующей пропорции: 17% оставалось в регионе, 3% уходило в федеральный бюджет. При повышении этого налога регион по-прежнему будет получать 17%, а все остальное уйдет в федеральный центр.

Введенная прогрессивная ставка НДФЛ, по идее, должна стимулировать регионы на рост доходов физлиц. Есть вариант, довольно актуальный для Тверской области: стимулировать высокодоходных граждан сменить место регистрации и платить налоги согласно прописке.

Эксперты уверены в том, что регионы, которые готовы осуществлять активную политику развития, имеют два основных условно быстрых пути к повышению своего благосостояния. Надо стимулировать перерегистрацию у себя налогоплательщиков с высокими доходами. Это требует создания каких-то условий, для того чтобы эти налогоплательщики захотели перерегистрироваться. Речь идет о крупных и/или перспективных проектах, скорее всего, этих же лиц. Важны знакомства с ними главы региона, общая комфортная для жизни и работы.

Губернаторам необходимо укреплять лоббистский потенциал для выбивания межбюджетных трансфертов. Оба этих пункта также намекают на полезность высокого качества команды такого губернатора и элитный консенсус в регионе. В прикладном плане это задачи для внутреннего развития.

Начав налоговую реформу, правительство могло выпустить джинна из бутылки. Выпустило ли – будем наблюдать. Градус социальной напряженности в обществе сейчас очень высок.

Мария Орлова

0

0